Credit Kard Kya Hai :- दोस्तों आज की इस तेज़ रफ़्तार दुनिया में, “क्रेडिट कार्ड” शब्द हर जगह सुनने को मिलता है। आपने भी इसका नाम जरूर सुना होगा। लेकिन क्या आपको पता है की वास्तव में क्रेडिट कार्ड क्या है, और इसका उपयोग कैसे किया जाता है। क्या इसके फायदे है, और क्या इसके नुकसान है, फिर सबको ऐसा क्यों लगता है कि आज इस दुनिया में “क्रेडिट कार्ड” (Credit Card) हर किसी व्यक्ति के पास होना जरुरी है?

फिर चाहे आप छात्र, एम्प्लोयर, बिसनेसमैन, या फिर कोई ऐसे व्यक्ति हो जो सोच-समझकर Financial निर्णय लेना चाहते हो। लेकिन दोस्तों क्रेडिट कार्ड (Credit Card) को लेने से पहले इसको अच्छे से समझना बहुत ज़रूरी है। जो आज हम आपको इस आर्टिकल के माध्यम से समझाने वाले है। तो आइए जानते है कि (Credit Kard Kya Hai) क्रेडिट कार्ड क्या है, यह कैसे काम करता है। और इसके क्या फायदे है क्या नुकसान है?

Table of Contents

What is Credit Card in Hindi | क्रेडिट कार्ड क्या है?

क्रेडिट कार्ड एक प्रकार का भुगतान उपकरण है जो आमतौर पर बैंकों या वित्तीय संस्थाओं द्वारा जारी किया जाता है। इसके माध्यम से आप सामान खरीद सकते हैं, सेवाओं का उपयोग कर सकते हैं या फिर जरुरत पड़ने पर ATM से Cash भी निकाल सकते है। और उसका भुगतान बाद में कर सकते हैं। यह एक उधार की सुविधा प्रदान करता है, जिसका मतलब है कि आप क्रेडिट कार्ड का उपयोग करके तुरंत पैसो का भुगतान कर सकते हैं, लेकिन आपको उस राशि को बैंक या जारीकर्ता को एक निश्चित समय के भीतर चुकाना होता है।

दोस्तों जब आप किसी भी बैंक का कोई क्रेडिट कार्ड लेते है तो उसमे 16 डिजिट का क्रेडिट कार्ड नंबर जैसे (1234 5678 9012 3456), समाप्ति तिथि जैसे (01/35), क्रेडिट कार्ड होल्डर का नाम जैसे (Rajat Bhandari) और 3 डिजिट का CVV नंबर जैसे (123) विवरण होते हैं। जब भी आप ऑनलाइन पेमेंट करने के लिए अपना क्रेडिट कार्ड रजिस्टर (Credit Card Register) करते हैं, तो ये सभी चीज़ें आपको भरनी पड़ती हैं। फिर उसके बाद आपके रजिस्टर मोबाइल नंबर पर एक OTP (One Time Password) आता है। जिसे भरने के बाद आपकी पेमेंट सक्सेसफूल हो जाती है।

दोस्तों क्रेडिट कार्ड (Credit Card) की मदद से आप कोई भी ऑनलाइन, ऑफलाइन खरीदारी या बिल पेमेंट करके उस पर रिवॉर्ड पॉइंट, कैशबैक, डिस्काउंट आदि का लाभ उठा सकते है। अगर आप हमेशा अपने क्रेडिट कार्ड का बिल पेमेंट समय पर करते हैं और ATM से कैश नहीं निकालते है। तब बैंक आपके क्रेडिट कार्ड पर कोई ब्याज नहीं लगाता है।

How to Work Credit Card in Hindi | क्रेडिट कार्ड कैसे काम करता है?

दोस्तों क्रेडिट कार्ड (Credit Card) का सही तरीके से उपयोग करना ही आपको एक आर्थिक स्वतंत्रता प्रदान करता है। अभी तक आपने जाना की क्रेडिट कार्ड क्या होता (Credit Kard Kya Hai) है और अब आप जानेंगे की क्रेडिट कार्ड कैसे काम करता है।

- क्रेडिट खाता : दोस्तों जब आप किसी बैंक से क्रेडिट कार्ड लेते है, तो बैंक में आपका एक क्रेडिट खाता खोला जाता है।

- खरीदारी करना : जब आप अपने क्रेडिट कार्ड का उपयोग करके खरीदारी करते है तो उस खरीदारी की राशि का भुगतान बैंक करता है और फिर बाद में आपके क्रेडिट खाते में जोड़ देता है।

- क्रेडिट कार्ड लिमिट : जब आप किसी भी बैंक से क्रेडिट कार्ड लेते है, तो बैंक उस कार्ड की एक निश्चित रकम तक करता है। जैसे मेरे क्रेडिट कार्ड की लिमिट 1,00,000/- रूपये है तो में 1,00,000/- रूपये तक की खरीददारी या किसी बिल का भुगतान कर सकता हूँ।

- क्रेडिट कार्ड स्टेटमेंट : जब आप अपने क्रेडिट कार्ड से ऑफलाइन या ऑनलाइन शॉपिंग करते है तो बैंक आपको हर महीने उस खरीदारी की स्टेटमेंट भेजता है की आपकी खरीदारी का कितना भुगतान आपको करना है।

- मासिक बिल : आपको अपने क्रेडिट कार्ड के बिल का भुगतान दय तिथि के अनुसार हर महीने करना होता है, समय पर बिल भुगतान करने पर बैंक आपसे कोई भी एक्स्ट्रा राशि चार्ज नहीं करता है। दूसरा आप अपने क्रेडिट कार्ड के बिल को किश्तों में भी चूका सकते हो लेकिन इसमें आपको ब्याज देना होता है।

- ब्याज और शुल्क: यदि आप अपने क्रेडिट कार्ड का भुगतान बैंक द्वारा दी गयी निर्धारित तिथि पर नहीं करते है, तो बैंक आपसे ब्याज वसूलता है। ये ब्याज दर अलग-अलग प्रकार की होती है लेकिन आमतौर ये ब्याज अन्य प्रकार की तुलना में बहुत अधिक होता है। इसलिए, आप अपने क्रेडिट कार्ड का भुगतान निर्धारित समय पर करे।

यह भी पढ़े :– Affiliate Marketing से पैसे कैसे कमाए?

What is Credit Card Limit in Hindi | क्रेडिट कार्ड लिमिट क्या है?

Credit Card Kya Hai क्रेडिट कार्ड लिमिट वह अधिकतम राशि है जिसे आप अपने क्रेडिट कार्ड से उधार ले सकते हैं या खर्च कर सकते हैं। यह लिमिट बैंक या क्रेडिट कार्ड जारीकर्ता द्वारा निर्धारित की जाती है और इस सीमा के भीतर ही आप अपने कार्ड का उपयोग कर सकते हैं। जब भी आप क्रेडिट कार्ड से कोई खरीदारी करते हैं, तो उस राशि को आपके क्रेडिट लिमिट से घटा दिया जाता है, और जब आप भुगतान करते हैं, तो वह राशि पुनः आपकी उपलब्ध क्रेडिट सीमा में जुड़ जाती है।

- कुल क्रेडिट लिमिट:

- यह वह अधिकतम राशि है जो आप कार्ड से खर्च कर सकते हैं। उदाहरण के लिए, यदि आपकी क्रेडिट लिमिट ₹1,00,000 है, तो आप इस राशि तक खर्च कर सकते हैं।

- उपलब्ध क्रेडिट लिमिट:

- यह वह राशि है जो आपकी कुल क्रेडिट लिमिट से बचे हुए पैसों को दर्शाती है। मान लीजिए आपकी क्रेडिट लिमिट ₹1,00,000 है और आपने ₹20,000 खर्च किए हैं, तो आपकी उपलब्ध क्रेडिट लिमिट ₹80,000 होगी।

- कैश एडवांस लिमिट:

- क्रेडिट कार्ड से आप नकद भी निकाल सकते हैं, लेकिन इसके लिए एक अलग कैश लिमिट होती है, जो कुल क्रेडिट लिमिट का एक हिस्सा होता है। इस पर तुरंत ब्याज लग सकता है और अतिरिक्त शुल्क भी हो सकते हैं।

- लिमिट कैसे तय होती है:

- बैंक आपकी क्रेडिट हिस्ट्री, आय, और वित्तीय स्थिरता के आधार पर आपकी क्रेडिट लिमिट तय करता है।

- अच्छा क्रेडिट स्कोर और नियमित रूप से समय पर भुगतान करने पर बैंक आपकी क्रेडिट लिमिट बढ़ा भी सकता है।

- ओवरलिमिट शुल्क:

- यदि आप अपनी क्रेडिट लिमिट से अधिक खर्च करते हैं, तो बैंक आपसे ओवरलिमिट शुल्क वसूल सकता है। कुछ कार्ड्स में यह सुविधा होती है कि आप अपनी लिमिट से थोड़ा ज्यादा खर्च कर सकते हैं, लेकिन यह अतिरिक्त शुल्क के साथ आता है।

How to use Credit Card in Hindi | क्रेडिट कार्ड का इस्तेमाल कैसे करें?

दोस्तों क्रेडिट कार्ड का इस्तेमाल करने के लिए आपको कुछ सावधानियां और जिम्मेदारियों का पालन करना होता है। सही तरीके से क्रेडिट कार्ड का उपयोग करने से आपको कई लाभ मिल सकते हैं, लेकिन लापरवाही से इसका उपयोग आर्थिक समस्याएं भी पैदा कर सकता है। अभी तक आपने जाना की क्रेडिट कार्ड क्या है (Credit Kard Kya Hai) और क्रेडिट कार्ड कैसे काम करता है। अब आप जानेंगे की क्रेडिट कार्ड का इस्तेमाल कैसे करें?

- क्रेडिट कार्ड से खरीदारी करने से पहले अपनी वित्तीय स्थिति को ध्यान में रखें। भले ही आपके पास उधार लेने की सुविधा हो, लेकिन आपको उस राशि को चुकाना होगा।

- कोशिश करें कि सिर्फ जरूरत के अनुसार खर्च करें और असावधानी से क्रेडिट कार्ड का इस्तेमाल न करें।

- प्रत्येक महीने आपके क्रेडिट कार्ड का Statement आता है, जिसमें आपकी बकाया राशि दी होती है। इस बकाया राशि को समय पर और जितना संभव हो, पूरा भुगतान करें।

- अगर आप न्यूनतम भुगतान (minimum payment) करते हैं, तो बकाया राशि पर ब्याज लगना शुरू हो जाएगा, जिससे आपका कुल खर्च बढ़ सकता है।

- अधिकतर क्रेडिट कार्ड्स पर 45-50 दिन की ब्याज-मुक्त अवधि होती है। इसका मतलब यह है कि यदि आप इस अवधि के भीतर अपनी बकाया राशि का भुगतान कर देते हैं, तो आपसे कोई ब्याज नहीं लिया जाएगा।

- कोशिश करें कि इस अवधि के भीतर ही पूरा भुगतान कर दें ताकि ब्याज न लगे।

- क्रेडिट कार्ड कंपनियां अक्सर खरीदारी पर रिवॉर्ड पॉइंट्स, कैशबैक और छूट देती हैं। इनका सही ढंग से उपयोग करें ताकि आप अतिरिक्त लाभ प्राप्त कर सकें।

- लेकिन केवल रिवॉर्ड्स के लिए खर्च बढ़ाने से बचें। ज़रूरत के अनुसार ही खरीदारी करें।

- अपनी क्रेडिट लिमिट का ध्यान रखें और कोशिश करें कि आप अपनी कुल क्रेडिट लिमिट का 30% से अधिक खर्च न करें। इसे क्रेडिट यूटिलाइजेशन रेशियो कहते हैं, जो आपके क्रेडिट स्कोर को प्रभावित करता है।

- अधिकतम सीमा तक पहुंचने पर आपके क्रेडिट स्कोर पर नकारात्मक प्रभाव पड़ सकता है।

- क्रेडिट कार्ड से नकदी निकालने की सुविधा होती है, जिसे कैश एडवांस कहा जाता है। हालांकि, इस पर तुरंत ब्याज लगना शुरू हो जाता है, और इसके साथ अतिरिक्त शुल्क भी हो सकते हैं।

- इस सुविधा का उपयोग केवल आपात स्थिति में ही करें।

- क्रेडिट कार्ड के विवरण को किसी के साथ साझा न करें। ऑनलाइन खरीदारी करते समय सुरक्षित वेबसाइटों का ही उपयोग करें।

- यदि आपका कार्ड खो जाता है या चोरी हो जाता है, तो तुरंत अपने बैंक को सूचित करें ताकि उसे ब्लॉक किया जा सके।

- आप चाहें तो अपने क्रेडिट कार्ड का ऑटोमेटिक पेमेंट सेट कर सकते हैं, जिससे कि आपका मासिक भुगतान समय पर हो जाए और विलंब शुल्क (late fees) से बचा जा सके।

- लेकिन सुनिश्चित करें कि आपके बैंक खाते में पर्याप्त बैलेंस हो।

- अगर आप समय पर भुगतान नहीं करते हैं, तो क्रेडिट कार्ड पर लगने वाली ब्याज दरें काफी अधिक होती हैं, जो 30-40% वार्षिक तक हो सकती हैं। इसलिए हमेशा अपनी बकाया राशि का पूरा भुगतान करने का प्रयास करें।

- अपने क्रेडिट कार्ड स्टेटमेंट को हर महीने ध्यान से देखें ताकि आपको अपने खर्चों की जानकारी रहे और कोई अनधिकृत लेनदेन हो तो उसे तुरंत रिपोर्ट कर सकें।

- इससे आपको अपने वित्तीय स्वास्थ्य का बेहतर आकलन करने में मदद मिलेगी।

- अगर आपकी क्रेडिट कार्ड लिमिट ₹50,000 है और आपने एक महीने में ₹10,000 की खरीदारी की है, तो आपको अगले महीने बकाया राशि को समय पर चुकाना चाहिए।

- अगर आप बकाया राशि का पूरा भुगतान करते हैं, तो कोई ब्याज नहीं लगेगा। लेकिन अगर आप सिर्फ न्यूनतम राशि ₹5000 चुकाते हैं, तो शेष ₹5000 पर ब्याज लग सकता है।

Advantages of using Credit Card in Hindi | क्रेडिट कार्ड का उपयोग करने के फ़ायदे?

- क्रेडिट कार्ड आपको उधार लेने की सुविधा देता है, जिससे आप अपनी आवश्यकताओं को तुरंत पूरा कर सकते हैं, चाहे आपके पास नकदी हो या न हो।

- इसका उपयोग आपातकालीन परिस्थितियों में या उस समय कर सकते हैं जब आप तुरंत भुगतान नहीं कर सकते।

- अधिकतर क्रेडिट कार्ड्स 45 से 50 दिनों तक की ब्याज-मुक्त अवधि प्रदान करते हैं। अगर आप इस अवधि के भीतर अपनी बकाया राशि का पूरा भुगतान कर देते हैं, तो आपको कोई ब्याज नहीं देना पड़ता।

- यह आपको समय पर भुगतान करने का मौका देता है और अतिरिक्त लागत से बचाता है।

- क्रेडिट कार्ड पर कई रिवॉर्ड प्रोग्राम होते हैं, जहां आपको खरीदारी पर रिवॉर्ड पॉइंट्स, कैशबैक, या डिस्काउंट मिल सकते हैं।

- इन रिवॉर्ड्स को आप विभिन्न चीजों पर रिडीम कर सकते हैं, जैसे फ्लाइट बुकिंग, होटल, गिफ्ट कार्ड, या खरीदारी में छूट।

- क्रेडिट कार्ड का उपयोग ऑनलाइन और ऑफलाइन दोनों तरीकों से आसानी से किया जा सकता है।

- अगर किसी आपातकालीन स्थिति में आपको तत्काल पैसे की आवश्यकता हो, तो क्रेडिट कार्ड एक अच्छा विकल्प है। इससे आप मेडिकल बिल, यात्रा खर्च, या अन्य आकस्मिक खर्चे तुरंत चुका सकते हैं।

- क्रेडिट कार्ड कंपनियां विभिन्न रिटेलर्स, रेस्तरां, ट्रेवल एजेंसियों, और अन्य सेवाओं पर विशेष ऑफर्स और डिस्काउंट प्रदान करती हैं।

- जैसे ट्रेवल बुकिंग पर छूट, फूड डिलीवरी ऐप्स पर कैशबैक, शॉपिंग साइट्स पर रिवॉर्ड्स आदि।

Disadvantages of using Credit Card in Hindi | क्रेडिट कार्ड का उपयोग करने के नुकसान?

- यदि आप क्रेडिट कार्ड पर पूरी बकाया राशि समय पर नहीं चुकाते हैं, तो बकाया राशि पर उच्च ब्याज दर लागू हो जाती है। आमतौर पर यह ब्याज दरें 30-40% प्रति वर्ष तक हो सकती हैं, जो आपके कुल खर्च को काफी बढ़ा देती हैं।

- न्यूनतम भुगतान करने पर भी ब्याज की गणना शेष राशि पर होती है, जिससे आप कर्ज के जाल में फंस सकते हैं।

- लगातार क्रेडिट कार्ड से उधार लेने पर कर्ज तेजी से बढ़ सकता है। अगर आप बार-बार क्रेडिट कार्ड का उपयोग कर रहे हैं और बकाया राशि समय पर नहीं चुका पा रहे हैं, तो यह आपके लिए कर्ज का बोझ बन सकता है।

- यह स्थिति खासकर तब और बुरी हो जाती है जब कई कार्ड्स पर बकाया हो।

- समय पर भुगतान न करने से आपका क्रेडिट स्कोर खराब हो सकता है। इससे भविष्य में लोन, क्रेडिट कार्ड, या अन्य वित्तीय सेवाएं प्राप्त करना कठिन हो सकता है।

- क्रेडिट स्कोर पर नकारात्मक प्रभाव लंबे समय तक बना रह सकता है, जिससे आपकी वित्तीय स्थिति पर गहरा असर पड़ सकता है।

- क्रेडिट कार्ड के उपयोग से लोगों में बिना सोचे-समझे खर्च करने की प्रवृत्ति विकसित हो सकती है, क्योंकि वे तुरंत भुगतान की चिंता नहीं करते।

- उधार की सुविधा होने के कारण लोग अक्सर अपने बजट से अधिक खर्च कर बैठते हैं, जो आगे चलकर कर्ज में बदल सकता है।

- यदि आप क्रेडिट कार्ड की न्यूनतम भुगतान राशि भी समय पर नहीं चुकाते हैं, तो आपको विलंब शुल्क (Late fees) देना पड़ सकता है।

- यह शुल्क आपके कुल बकाया में जुड़ जाता है, जिससे आपका वित्तीय बोझ और बढ़ जाता है।

- क्रेडिट कार्ड कंपनियां कई बार कुछ शुल्क (जैसे ओवरलिमिट शुल्क, कैश एडवांस शुल्क, वार्षिक शुल्क) वसूल करती हैं, जिनके बारे में उपयोगकर्ता को पता नहीं होता।

- यह छिपे हुए शुल्क समय के साथ आपके बकाया को बढ़ा सकते हैं और आप अतिरिक्त खर्चे में फंस सकते हैं।

- क्रेडिट कार्ड से नकदी निकालने (Cash Advance) पर तुरंत ब्याज लगना शुरू हो जाता है और इसके साथ कैश एडवांस शुल्क भी लगाया जाता है। नकदी निकालने पर ब्याज दर सामान्य लेनदेन से अधिक होती है।

- इसलिए, यह एक महंगा विकल्प हो सकता है और इसे तभी उपयोग करना चाहिए जब यह बहुत आवश्यक हो।

- यदि आप नियमित रूप से क्रेडिट कार्ड का उपयोग कर रहे हैं और बकाया राशि को चुकाने में असमर्थ हो रहे हैं, तो यह ऋण जाल का रूप ले सकता है। आप एक कर्ज चुकाने के लिए दूसरे कर्ज का सहारा लेने लग सकते हैं, जो अंततः आपकी वित्तीय स्थिति को गंभीर रूप से प्रभावित कर सकता है।

Why should you have a Credit Card in Hindi | आपके पास क्रेडिट कार्ड क्यों होना चाहिए?

- क्रेडिट कार्ड तत्काल उधार की सुविधा प्रदान करता है, जो आपातकालीन स्थितियों में बेहद काम आ सकता है। यदि आपके पास नकदी की कमी है, तो क्रेडिट कार्ड से आप मेडिकल इमरजेंसी, यात्रा या अन्य आवश्यक खर्चों को आसानी से पूरा कर सकते हैं।

- क्रेडिट कार्ड पर रिवॉर्ड पॉइंट्स, कैशबैक और डिस्काउंट जैसे लाभ मिलते हैं। ये रिवॉर्ड्स आप शॉपिंग, यात्रा, और अन्य सेवाओं पर इस्तेमाल कर सकते हैं।

- अगर आप नियमित रूप से क्रेडिट कार्ड का इस्तेमाल करते हैं, तो इन रिवॉर्ड्स का फायदा उठाकर आप बचत भी कर सकते हैं।

- अधिकांश क्रेडिट कार्ड 45 से 50 दिनों तक की ब्याज-मुक्त अवधि देते हैं। यदि आप इस अवधि में अपने बकाया का भुगतान कर देते हैं, तो आपको कोई ब्याज नहीं देना होगा। यह सुविधा नकदी की कमी होने पर भी आपकी वित्तीय स्थिति को प्रबंधित करने में मदद करती है।

- समय पर क्रेडिट कार्ड बिलों का भुगतान करने से आपका क्रेडिट स्कोर सुधरता है। अच्छा क्रेडिट स्कोर भविष्य में लोन या अन्य वित्तीय सेवाओं को प्राप्त करने में सहायक होता है।

- नियमित और अनुशासित उपयोग से आप अपने क्रेडिट प्रोफाइल को मजबूत कर सकते हैं।

- क्रेडिट कार्ड का उपयोग करते समय धोखाधड़ी से बचने के लिए सुरक्षा सुविधाएं दी जाती हैं, जैसे फ्रॉड प्रोटेक्शन, कंटेस्टिंग अनऑथराइज्ड ट्रांजैक्शंस, आदि। यदि आपका कार्ड चोरी हो जाता है या कोई अनधिकृत लेनदेन होता है, तो आप इसे तुरंत रिपोर्ट कर सकते हैं और पैसे की सुरक्षा की जा सकती है।

- क्रेडिट कार्ड के साथ कई बार शॉपिंग वेबसाइट्स, रेस्टोरेंट्स, ट्रेवल बुकिंग आदि पर विशेष ऑफर्स और छूट मिलती है, जो आपको अतिरिक्त बचत करने का मौका देती है।

- क्रेडिट कार्ड का सही उपयोग आपके क्रेडिट प्रोफाइल को मजबूत बनाता है, जिससे भविष्य में आपको लोन, हाउसिंग लोन या अन्य क्रेडिट सुविधाएं प्राप्त करने में आसानी होती है।

- एक मजबूत क्रेडिट हिस्ट्री आपके लिए बेहतर ब्याज दरों और शर्तों के साथ लोन प्राप्त करने में मददगार होती है।

- कई क्रेडिट कार्ड कंपनियां आपको बड़ी खरीदारी को आसान मासिक किस्तों (EMI) में बदलने की सुविधा देती हैं। यह आपके वित्तीय बोझ को कम करने में मदद करता है, खासकर तब जब आपको तुरंत बड़ी राशि चुकानी होती है।

Eligibility Criteria for Credit Cards in Hindi | क्रेडिट कार्ड के लिए योग्यता शर्तें?

क्रेडिट कार्ड के लिए आवेदन करने से पहले, आपको यह जानना ज़रूरी है कि इसके लिए कुछ योग्यता शर्तें होती हैं, जिनका पालन करना आवश्यक है। ये शर्तें क्रेडिट कार्ड जारी करने वाली बैंक या वित्तीय संस्थान द्वारा निर्धारित की जाती हैं और हर संस्थान की शर्तें थोड़ी अलग हो सकती हैं।

- आमतौर पर 18 से 65 वर्ष के बीच की उम्र वाले लोग क्रेडिट कार्ड के लिए पात्र होते हैं।

- कुछ बैंक न्यूनतम आयु सीमा को 21 वर्ष भी रखते हैं, जबकि कुछ बैंक 18 वर्ष के लोगों को भी कार्ड प्रदान कर सकते हैं।

- क्रेडिट कार्ड के लिए आपके पास नियमित आय का स्रोत होना आवश्यक है। आपकी मासिक या वार्षिक आय की जानकारी क्रेडिट कार्ड देने वाला बैंक लेता है ताकि यह सुनिश्चित किया जा सके कि आप समय पर भुगतान कर सकें।

- ज्यादातर क्रेडिट कार्ड के लिए बैंक न्यूनतम आय सीमा तय करते हैं, जो कार्ड के प्रकार के आधार पर अलग-अलग हो सकती है। यह राशि आमतौर पर ₹15,000 से ₹25,000 मासिक तक हो सकती है।

- आप चाहे नौकरीपेशा हों या स्वरोजगार, दोनों स्थितियों में आप क्रेडिट कार्ड के लिए पात्र हो सकते हैं। बैंक आपके रोजगार की स्थिरता और आय का आकलन करके तय करते हैं कि आपको कार्ड देना है या नहीं।

- स्थायी नौकरी वाले या व्यवस्थित बिज़नेस चलाने वाले लोगों को क्रेडिट कार्ड के लिए ज्यादा आसानी से मंजूरी मिलती है।

- क्रेडिट स्कोर एक महत्वपूर्ण फैक्टर है। अगर आपका क्रेडिट स्कोर अच्छा (आमतौर पर 700 या उससे अधिक) है, तो आपके क्रेडिट कार्ड आवेदन के स्वीकृत होने की संभावना बढ़ जाती है।

- अगर आपके पास पहले से लोन या अन्य क्रेडिट कार्ड हैं और आपने समय पर भुगतान किया है, तो आपका क्रेडिट स्कोर बेहतर होता है।

- यदि आपका क्रेडिट स्कोर कम है, तो आपके आवेदन को अस्वीकार किया जा सकता है या आपको उच्च ब्याज दर पर कार्ड दिया जा सकता है।

- बैंक आपके मौजूदा कर्जों (जैसे पर्सनल लोन, होम लोन, कार लोन) की स्थिति को भी देखता है। यदि आपकी पहले से अधिक वित्तीय जिम्मेदारियां हैं, तो आपके क्रेडिट कार्ड आवेदन को अस्वीकार किया जा सकता है।

- आपका डेब्ट-टू-इनकम रेशियो (कर्ज और आय का अनुपात) भी महत्वपूर्ण होता है। यदि आपकी आय की तुलना में कर्ज ज्यादा है, तो बैंक आपको क्रेडिट कार्ड देने में संकोच कर सकता है।

Credit Card Documentation in Hindi | क्रेडिट कार्ड बनवाने के लिए दस्तावेज़ीकरण?

क्रेडिट कार्ड के लिए आवेदन करते समय, आपको अपनी पहचान, आय, और पते से जुड़े दस्तावेज़ देने होते हैं। सामान्यत: मांगे जाने वाले दस्तावेज़ ये हो सकते हैं।

- पहचान प्रमाण: आधार कार्ड, पासपोर्ट, वोटर आईडी, पैन कार्ड।

- पते का प्रमाण: बिजली का बिल, राशन कार्ड, आधार कार्ड, पासपोर्ट।

- आय का प्रमाण:

- वेतनभोगी के लिए: सैलरी स्लिप, बैंक स्टेटमेंट।

- स्व-रोजगार के लिए: आईटीआर (Income Tax Return), ऑडिटेड वित्तीय विवरण।

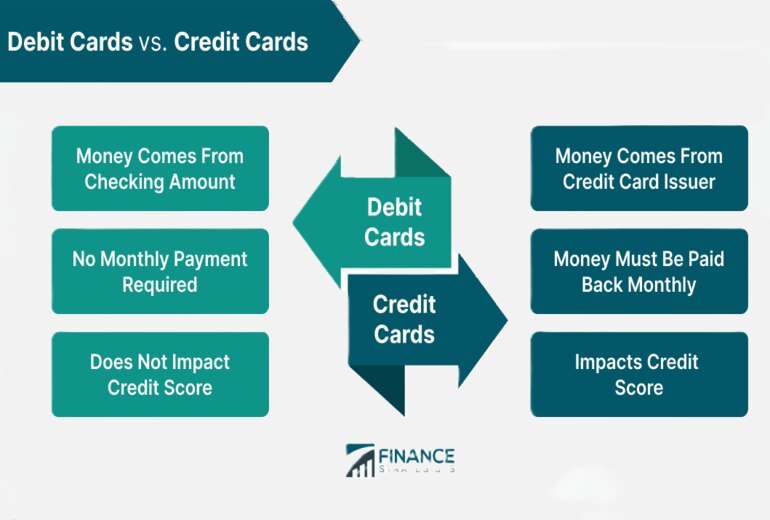

Comparison of Credit Card and Debit Card in Hindi | क्रेडिट कार्ड और डेबिट कार्ड की तुलना?

क्रेडिट कार्ड, डेबिट कार्ड के बिलकुल विपरीत है, जब आप किसी भी बैंक के डेबिट कार्ड के द्वारा खरीदारी करके उसकी पेमेंट करते है तो सीधे आपके बैंक खाते से पैसे निकलते है, लेकिन जब आप क्रेडिट कार्ड के द्वारा खरीदारी करके उसकी पेमेंट करते है तो उस समय बैंक आपको पैसे उधार देता है। उन पैसो की भी एक लिमिट होती है। जो आपके क्रेडिट स्कोर पर डिपेंड करती है।

Conclusion | निष्कर्ष

दोस्तों क्रेडिट कार्ड आपके फाइनेंस को मैनेज करने और आपके क्रेडिट स्कोर को अच्छा बनाने के लिए एक उपयोगी उपकरण हो सकता है, लेकिन इसका उपयोग सही तरीके से होना बहुत जरुरी है। दोस्तों हम उम्मीद करते है कि आपको क्रेडिट कार्ड की जानकारी जैसे क्रेडिट कार्ड क्या होता है (Credit Kard Kya Hai) क्रेडिट कार्ड कैसे काम करता है, और क्रेडिट कार्ड का इस्तेमाल कैसे करें? इन सब के बारे में पढ़कर अच्छा लगा होगा। जब आप हमारी सभी मूल बातें जान गए हैं, तो आप अपने फ़ायदे के लिए क्रेडिट कार्ड का इस्तेमाल कर सकते है।

यदि आपको हमारा यह आर्टिकल पसंद आये तो हमारे फेसबुक पेज “PUBLIC GUIDE TIPS” को “LIKE” और “SHARE” जरुर करे।

धार्मिक और पर्यटक स्थलो की और अधिक जानकारी के लिए आप हमारे You Tube Channel PUBLIC GUIDE TIPS को जरुर “SUBSCRIBE” करे।

अगर आप हमे अपना कोई सुझाव देना चाहते है या यात्रा संबधित आपका कोई प्रश्न हो तो नीचे दिए कमेंट बॉक्स में जरूर लिखें।